Marktgröße, Anteil, Wachstum und Branche für Automobilfinanzierung durch Anbieter (Banken, NBFCs, OEMs, Kreditgenossenschaften, Fintech-Unternehmen) nach Fahrzeugtyp (neue Fahrzeuge, gebrauchte Fahrzeuge, Elektrofahrzeuge) nach Finanzierungstyp (Darlehen, Mietvertrag, Mietkauf, Ballonzahlung) von Endverbraucher (Einzelverbraucher, Businesses, Fleet-Eigentümer) und regionale Analyse, 2024-203131313131

Markt für Automobilfinanzierung: Globaler Aktien- und Wachstumstrajektorien

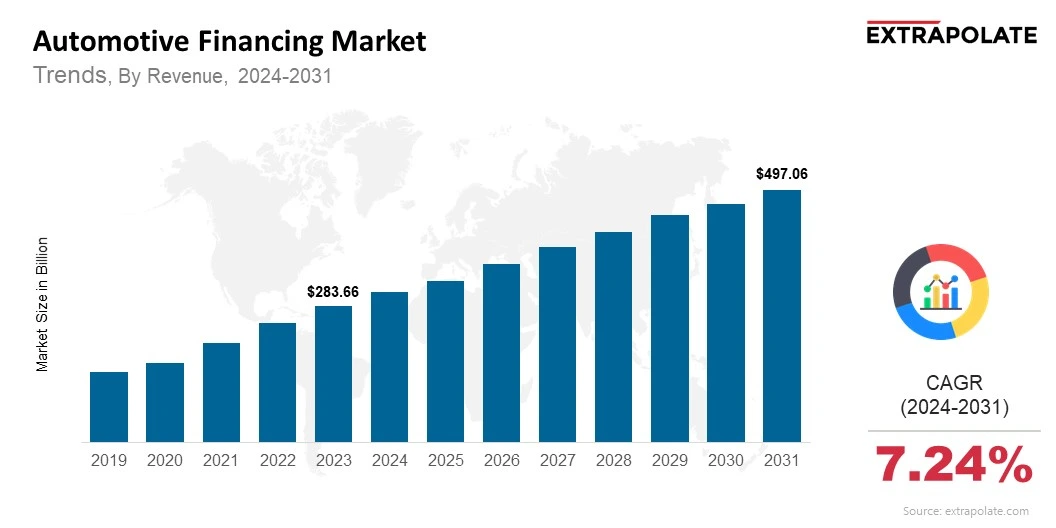

Die weltweite Marktgröße für Automobilfinanzierungsmarkt wurde im Jahr 2023 mit 283,66 Mrd. USD bewertet und wird voraussichtlich von 304,57 Mrd. USD im Jahr 2024 auf 497,06 Mrd. USD bis 2031 wachsen, was im Prognosezeitraum einen CAGR von 7,24% aufwies.

Auf dem globalen Markt für Automobilfinanzierungen verleihen sich ständig verbesserte Verbesserungen, die durch steigende Fahrzeugbesitz, Veränderung des Verbrauchers und die weit verbreitete Digitalisierung in den Finanzdienstleistungen angeheizt werden. Die Automobilfinanzierung spielt eine entscheidende Rolle bei der Ermöglichung von Einzelpersonen und Unternehmen, neue und gebrauchte Fahrzeuge zu kaufen, indem strukturierte Rückzahlungsoptionen angeboten werden. Mit zunehmendem Umsatz mit dem globalen Umsatz von Automobilen wächst die Finanzierungslösungen weiter und entwickeln sich zu den sich verändernden Bedürfnissen von Verbrauchern, Händlern und Finanzinstitutionen.

Das Marktwachstum wird weiter durch die zunehmende Einführung vonElektrofahrzeuge (EVs), die Entstehung neuer Eigentümermodelle und die Anstieg der Nachfrage in aufstrebenden Volkswirtschaften. Darüber hinaus vereinfachen Innovationen in Fintech und Digital Banking den Kreditvergabeprozess, bieten Echtzeit-Kreditgenehmigungen und ermöglichen reibungslose Kundenerlebnisse. Während sich die Automobillandschaft weiterentwickelt, ist die Automobilfinanzierung sowohl in Volumen als auch in Raffinesse zu wachsen.

Wichtige Markttrends, die die Produkteinführung vorantreiben

Wichtige Markttrends, die die Produkteinführung vorantreiben

Mehrere Trends treiben das Wachstum und die Einführung der Automobilfinanzierung vor:

Digitale Finanzierungsplattformen:Der Übergang von herkömmlichen papierbasierten Kreditprozessen zu vollständig digitalen Finanzierungsplattformen verändert den Markt für die Automobilfinanzierung. Fintech-Unternehmen und Digital-First-Banken bieten mobile Anwendungen und KI-gesteuerte Plattformen an, mit denen Kunden Kreditangebote vergleichen, die Berechtigung überprüfen und die Finanzierung sofort sichern können. Diese Verschiebung wächst die Zugänglichkeit und verbessert die Transparenz, wodurch die Verarbeitung von Krediten beschleunigt und die Kundenzufriedenheit verbessert wird.

Abonnementbasierte und gemeinsame Mobilitätsmodelle:Der Aufstieg der Mobilitäts-AS-A-Service (MAAS) und des abonnementbasierten Fahrzeugbesitzes ermutigt Finanziers, flexible und kurzfristige Kreditprodukte zu entwerfen. Anstelle von konventionellen 5- oder 7-Jahres-Darlehen suchen Verbraucher, insbesondere jüngere, nach nutzungsbasierten Zahlungsmodellen. Dieser Trend fordert die Kreditgeber auf, ihre Produktportfolios anzupassen, um Veränderungen der Verbraucherpräferenzen zu unterstützen.

Aufstieg der Finanzierung von Elektrofahrzeugen:Die wachsende Popularität von Elektrofahrzeugen beeinflusst Finanzierungsstrategien. Da EVs häufig höhere Vorabkosten haben, bieten Kreditgeber innovative Produkte wie grüne Autodarlehen mit niedrigeren Zinssätzen, verlängerte Rückzahlungszeiten und Anreize sowie Nachhaltigkeitsziele an. Als Regierungen stimmen Finanzinstitute ihre Kreditrichtlinien zur Unterstützung von Öko-bewussten Fahrzeugkäufen aus.

Verstärkte Verwendung künstlicher Intelligenz und Big Data:KI- und Datenanalysen werden größtenteils bei der Bewertung des Kreditrisikos, der Betrugserkennung und der Kundenprofilierung angewendet. Durch die Analyse großer Datensätze zu Verbraucherverhalten, Einkommen, Kredit -Scores und Fahrzeugverkaufswerten können Kreditgeber Risiken besser bewerten und Kreditangebote personalisieren. Dies erhöht die Zulassungsraten, verringert die Kriminalität und stärkt die Gesamtleistung der Portfolios.

Hauptakteure und ihre Wettbewerbspositionierung

Der Markt für Automobilfinanzierungen ist intensiv wettbewerbsfähig und umfasst traditionelle Banken, Kreditgenossenschaften, Captive Finance Arms von OEMs, Nichtbanken-Finanzunternehmen (NBFCs) und Fintech-Startups. Die wichtigsten Akteure konzentrieren sich darauf, ihre digitale Infrastruktur zu verbessern, das Kundenerlebnis zu verbessern und ihren geografischen Fußabdruck zu erweitern, um einen Wettbewerbsvorteil zu erreichen. Zu den wichtigsten Unternehmen, die in der globalen Landschaft für Automobilförderungslandschaften tätig sind, gehören: Ally Financial Inc., Bank of America Corporation, Toyota Financial Services, Ford Motor Credit Company, Daimler Mobility AG, Volkswagen Financial Services AG, Honda Financial Services, Capital One Financial Corporation, JPMorgan Chase & Co., Santander Consumer USA Inc.

Diese Unternehmen investieren in digitale Transformation, KI-gesteuerte Underwriting- und Datenanalysefunktionen. Sie bilden auch strategische Allianzen mit Autoherstellern, Händlern und Fintech -Anbietern, um ihren Kundenstamm zu erweitern und aufkommende Möglichkeiten zu erfassen.

Verbraucherverhaltensanalyse

Das Verbraucherverhalten auf dem Markt für Automobilfinanzierungen wird durch finanzielle Präferenzen, Generationenverschiebungen und breitere wirtschaftliche Faktoren geprägt:

Erschwinglichkeit und monatliche Raten:Die Verbraucher haben monatliche Raten, die sich über das Eigentum des Fahrzeugs befassen, zunehmend Vorrang. Die Finanzierungsoption ermöglicht es Käufern, höhere Modelle oder Elektrofahrzeuge zu kaufen, die ansonsten möglicherweise unerschwinglich sind. Wettbewerbsfähige Zinssätze und verlängerte Darlehensbedingungen machen Autodarlehen für eine größere Anzahl von Personen attraktiver.

Präferenz für Online- und kontaktlose Transaktionen:Die Pandemie veranlasste die digitale Einführung, wobei die Verbraucher zugunsten von Online -Anwendungen und kontaktlosen Diensten. Käufer erwarten jetzt End-to-End-Online-Kreditgenehmigungsprozesse, Einreichung digitaler Dokumente und sofortige Benachrichtigungen. Dies hat die Kreditgeber dazu veranlasst, ihre digitalen Serviceangebote zu verbessern und die Benutzeroberflächen zu verbessern.

Millennials und Gen Z suchen Flexibilität:Jüngere Generationen bevorzugen häufig Leasing- oder Abonnementmodelle, die niedrigere Vorabkosten und die Freiheit, die Fahrzeuge häufig zu wechseln. Diese Verbraucher schätzen Flexibilität, Komfort und umweltfreundliche Optionen und veranlassen Finanzinstitute, Entwicklungen mit kurzfristigen, kilometerbasierten oder nutzungsspezifischen Finanzierungsplänen zu erstellen.

Kreditbewusstsein und finanzielle Kompetenz:Ein verstärktes finanzielles Bewusstsein motiviert die Verbraucher, Finanzierungsoptionen zu vergleichen, Kredit -Scores zu überwachen und bessere Darlehensbedingungen auszuhandeln. Infolgedessen konzentrieren sich die Kreditgeber stärker auf Transparenz, Kundenerziehung und verantwortungsbewusste Kreditvergabepraktiken, um langfristige Beziehungen aufzubauen.

Preistrends

Preistrends auf dem Markt für Automobilfinanzierungen werden von makroökonomischen Bedingungen, Zinssätzen, Kreditrisikoprofilen und Fahrzeugkategorien beeinflusst:

Zinsvolatilität:Autodarlehenszinsen sind an breitere Wirtschaftsindikatoren wie die Zinssätze für Zentralbank, die Inflation und die Kreditmärkte gebunden. In den letzten Jahren schwankten die Zinssätze aufgrund der verschärften Geldpolitik, die sich auf die Erschwinglichkeit von Darlehen und die Kreditnehmerstimmung auswirkte. Die Kreditgeber reagieren mit Werbemaßnahmen, insbesondere für Elektrofahrzeuge und hochkarätige Kreditnehmer.

Auslehnung von Darlehenszeiten:Um monatliche Zahlungen kosteneffizient zu halten, bieten Kreditgeber längere Darlehenszeiten an, oft bis zu 84 Monate. Dies senkt zwar die monatlichen Kosten, erhöht zwar auch die gezahlten Gesamtzinsen und das Risiko eines negativen Eigenkapitals. Dieser Trend ist in Märkten mit hohen Fahrzeugpreisen und niedrigen Haushaltsparnissen ausdrücklich weit verbreitet.

Differenzierte Preisgestaltung nach Risikostufe:Risikobasierte Preisgestaltung wird häufig verwendet, um maßgeschneiderte Zinssätze auf der Grundlage der Kreditwürdigkeit des Kreditnehmers anzubieten. Prime -Kunden genießen wettbewerbsfähige APRs, während Subprime -Kreditnehmer aufgrund wahrgenommener Ausfallrisiken mit höheren Zinssätzen ausgesetzt sind. Die Kreditgeber balancieren Risiken und Einnahmen durch gestriebene Zinsstrukturen.

Gebündelte Dienste und Add-Ons:Finanzinstitute erstellen Autodarlehen mit ergänzenden Dienstleistungen wie Versicherung, Wartung, erweiterte Garantien und Telematik. Diese Pakete schaffen zusätzlichen Wert für Kunden und eröffnen neue Einnahmequellen für Kreditgeber.

Wachstumsfaktoren

Der Markt für Automobilfinanzierung wird von mehreren Wachstumstreibern angetrieben:

Steigender globaler Fahrzeugbesitz:Mit steigenden Einkommen und wachsenden Städten können sich mehr Menschen in Entwicklungsländern jetzt Autos leisten. Höhere Einkommen und ein schnelles städtisches Wachstum der Entwicklungsländer machen das Besitz von Autos zugänglich.

OEM- und Händlerintegration:Weitere Autohersteller und Händler verschmelzen die Finanzierung mit dem Autoverkauf, um einen reibungsloseren Kauf zu bieten. Marken wie Toyota Financial Services und Ford Credit bieten maßgeschneiderte Finanzierungspunkte, die die Genehmigung für die Fast-Tracks und die Kunden zufrieden stellen.

Unterstützende Regierungspolitik:Um die Nutzung des Elektrofahrzeugs zu erhöhen, bieten viele Länder finanzielle Vorteile wie Steuererleichterungen, Kaufsubventionen und EV-freundliche Richtlinien. Diese Richtlinien verbessern die Erschwinglichkeit der Finanzierung und vergrößern den Marktzugang.

Technologische Innovation in Fintech:Neue Fintech -Plattformen vereinfachen, wie Benutzer Kredite beantragen, sofortige Kreditprüfungen enthalten und Fast Fund -Auszahlung anbieten. Es verbessert, wie die Arbeitsabläufe und die modernen, technisch-schlechten Nutzer fließt.

Regulatorische Landschaft

Die Gesetze zu Autodarlehen zielen darauf ab, Benutzerdaten zu sichern, faire Kreditvergabe durchzusetzen und Verbraucherschutzstandards aufrechtzuerhalten. Zu den wichtigsten regulatorischen Faktoren, die den Markt beeinflussen, gehören:

Verbraucherschutzgesetze:Um die Kreditnehmer zu schützen, erfordern die Aufsichtsbehörden eindeutige Darlehensbedingungen, um versteckte Gebühren und ausbeuterische Kreditvergabe zu stoppen. Die Gesetze verlangen an vielen Orten, dass Kreditgeber Zinsen, Gebühren und Rückzahlungspläne offenlegen, um Fairness und Schutzgebiete zu gewährleisten.

Kreditberichtsstandards:Wenn Sie sich an die Richtlinien für die Kreditbüro und die faire Berichterstattung halten, können Kreditgeber die Kreditnehmer ordnungsgemäß beurteilen, solide Kreditentscheidungen treffen und das Risiko besser verwalten.

Datenschutzbestimmungen:Durch die Verwaltung privater Finanz- und personenbezogener Daten müssen digitale Plattformen die GDPR- und CCPA -Gesetze einhalten, eine starke Verschlüsselung anwenden und die Einwilligung der Benutzer erhalten.

Lizenzierung und Überwachung:Banken und NBFCs, die Automobilkredite anbieten, müssen Lizenzen von Aufsichtsbehörden wie der Federal Reserve (USA), der Europäischen Zentralbank (EU) und der Reserve Bank of India erhalten. Regelmäßige Audits und Angaben sind Teil der Einhaltung der Vorschriften.

Jüngste Entwicklungen

Zu den bemerkenswerten Fortschritten im Bereich Automobilfinanzierungssektor gehören:

- Entstehung von EV-spezifischen Kreditprodukten:Mit Vorteilen wie niedrigen Zinssätzen und der Unterstützung der Regierung sind EV- und grüne Darlehensprogramme auf dem Markt immer üblich.

- KI und Automatisierung im Darlehens Underwriting:Das AI-basierte Underwriting hilft Kreditgebern, Kredite schnell zu genehmigen und gleichzeitig Daten zu verwenden, um das Kreditrisiko besser zu bewerten.

- Strategische Akquisitionen von Banken und OEMs:Um in digitalen Innovationen zu führen, erwerben große Akteure Fintech -Unternehmen für schnellere technische Upgrades. Zum Beispiel kaufte Santander Autofi, eine Auto -Finanz -Plattform, Autofi, um seine digitalen Tools zu stärken.

- Blockchain -Piloten für Autodarlehen:Finanzunternehmen verwenden Blockchain -Experimente, um Autodarlehen und Verbriefungsworkflows zu rationalisieren und zu klären.

Aktuelle und potenzielle Wachstumserscheinungen

Nachfrageversorgungsanalyse:Die steigende Nachfrage nach Fahrzeugen und die wachsende Kreditdurchdringung drängen die Kreditgeber auf Innovationen und Maßnahmen. Die Innovationen für die Lieferseite, einschließlich digitaler Onboarding, KI-Kreditprüfungen und dezentrales Kreditmanagement, verbessern die Skalierbarkeit.

Lückenanalyse:Trotz des Marktwachstums bleibt der Kreditzugang in ländlichen und untergelassenen Regionen weiterhin begrenzt. Der Kreditmarkt muss zusammen mit anderen, denen die vollständigen Kreditprofile fehlen, die Gig- und freiberuflichen Mitarbeiter unterstützen.

Top -Unternehmen auf dem Markt für Automobilfinanzierungen

- Ally Financial Inc.

- Bank of America Corporation

- Toyota Financial Services

- Ford Motor Credit Company

- Daimler Mobility AG

- Volkswagen Financial Services AG

- Capital One Financial Corporation

- Honda Financial Services

- JPMorgan Chase & Co.

- Santander Consumer USA Inc.

Markt für Automobilfinanzierungen: Snapshot melden

Segmentierung | Details |

Vom Anbieter | Banken, NBFCs, OEMs, Kreditgenossenschaften, Fintech -Firmen |

Nach Fahrzeugtyp | Neue Fahrzeuge, gebrauchte Fahrzeuge, Elektrofahrzeuge |

Nach Finanzierungstyp | Darlehen, Mietvertrag, Mietkauf, Ballonzahlung |

Von Endbenutzer | Einzelne Verbraucher, Unternehmen, Flottenbesitzer |

Nach Region | Nordamerika, Europa, asiatisch-pazifik, Lateinamerika, Naher Osten und Afrika |

Markt für Automobilfinanzierung: hohe Wachstumsegmente

- Finanzierung von Elektrofahrzeugen:Da die EV -Verkäufe steigen und Käufer durch Anreize Unterstützung erhalten, erweitern die Kreditgeber ihre EV -Kreditprodukte.

- Fintech-fähige Kreditvergabe:Plattformen mit vollständigen digitalen Darlehensdiensten ziehen moderne Käufer an, indem sie schnelle Genehmigungen und eine reibungslose Benutzererfahrung anbieten.

- Gebrauchtfahrzeugfinanzierung:Mit steigenden Gebrauchtwagenverkäufen weltweit wachsen ebenfalls die Finanzierungsoptionen für gebrauchte Fahrzeuge.

Hauptinnovationen

- AI-gesteuerte Kreditbewertungsinstrumente:Diese Tools verbessern die Genauigkeit der Underwriting und erweitern den Zugang zur Finanzierung.

- Kontaktlose digitale Kreditplattformen:Diese Plattformen verbessert die Komfort und erleichtern die vollständige Darlehensabwicklung von der Bewerbung auf die Online -Auszahlung.

- Umweltfreundliche Finanzierungsprodukte:Nachhaltige Fahrzeugeinführung wird von kundenspezifischen Finanzinstrumenten angetrieben, die die Kosten im Voraus senken sollen.

Markt für Automobilfinanzierung: potenzielle Wachstumschancen

- Expansion in Schwellenländern:Da die Fahrzeugdurchdringung in vielen Entwicklungsländern immer noch gering ist, besteht ein großes Potenzial für die Finanzierung des Wachstums.

- Eingebettete Finanzierung in Fahrzeugverkaufsplattformen:Das Hinzufügen von Finanzoptionen zu Fahrzeug-E-Commerce-Plattformen erleichtert den Kauf und erweitert die Reichweite.

- Cross-Sektor-Zusammenarbeit:Gemeinsame Anstrengungen von Banken, Autoherstellern, Versicherern und Hageldiensten können integrierte Finanzökosysteme vorantreiben.

Kings Research sagt:

Der Markt für Automobilfinanzierungen befindet sich auf einem Weg des robusten Wachstums, das auf Digitalisierung, die Entwicklung der Verbrauchererwartungen und die globale Verschiebung in Richtung nachhaltiger Transport zurückzuführen ist. Mit unterschiedlichem Autobesitz und technisch gesteuerten personalisierten Kredite verändern Kreditgeber Strategien sowohl für klassische als auch für moderne Käufer. Die Integration von KI-, Analytik- und digitalen Krediten ist bereit, die Fahrzeugfinanzierung in den kommenden Jahren zu verändern.

SUCHEN SIE UMFASSENDE EINBLICKE IN VERSCHIEDENE MÄRKTE? KONTAKTIEREN SIE UNSERE EXPERTEN NOCH HEUTE

Marktgröße, Anteil, Wachstum und Branche für Automobilfinanzierung durch Anbieter (Banken, NBFCs, OEMs, Kreditgenossenschaften, Fintech-Unternehmen) nach Fahrzeugtyp (neue Fahrzeuge, gebrauchte Fahrzeuge, Elektrofahrzeuge) nach Finanzierungstyp (Darlehen, Mietvertrag, Mietkauf, Ballonzahlung) von Endverbraucher (Einzelverbraucher, Businesses, Fleet-Eigentümer) und regionale Analyse, 2024-203131313131

- June-2025

- 148

- Global

- Automobil

Verwandte Forschung